さばきち

さばきち積立NISAも投資、ギャンブルで損するんじゃないの?普通の人はやめたほうがいいかな。

かめさん

かめさん投資はギャンブルって昔はよく耳にしたし、不安なのは分かるよ。

こんにちは!かめさんです。

積立NISAは結局博打でギャンブル!やめたほうがよいと考えている。

下記のチャートをご覧になってみてください。

さばきち

さばきちあわわ、これやばい?やばい?

上記ようなチャートを目にすると、積立NISAをやめたほうがいいと更に強い気持ちになりましたでしょうか。

この際、失敗例を全て知っていただき、積立NISAを始めたほうが良いのかやめたほうがいいか、後悔しない選択をしましょう。

この記事を読むと、積立NISAをやらないほうがいい人か単なる不安なのか切り分けが出来ます。

読むメリットのある方

- これまで資産運用は貯蓄のみで投資に不安を持っている

- 積立NISAをやめたほうがいい人はどんな人?か気になる

- 積立NISAの失敗例を事前に知り、投資で後悔したくない

それでは、どうぞ!

積立NISAはやめたほうがいい?失敗・後悔する人の特徴を考察

積立NISAの特徴として大きく4つあります。

- 20年間の運用利益が非課税となる(通常20.315%の課税)

- 金融庁が厳選したローリスクローリターン商品が多い

- 投資上限40万円/年と少額投資

- 一度売却した分の金額は再投資しても非課税にならない

上記の前提を踏まえ、5つの失敗談から本当に積立NISAを”やめたほうがいい”のかそれぞれ考察していきます。

失敗例1:投資してすぐに資産がマイナスになる

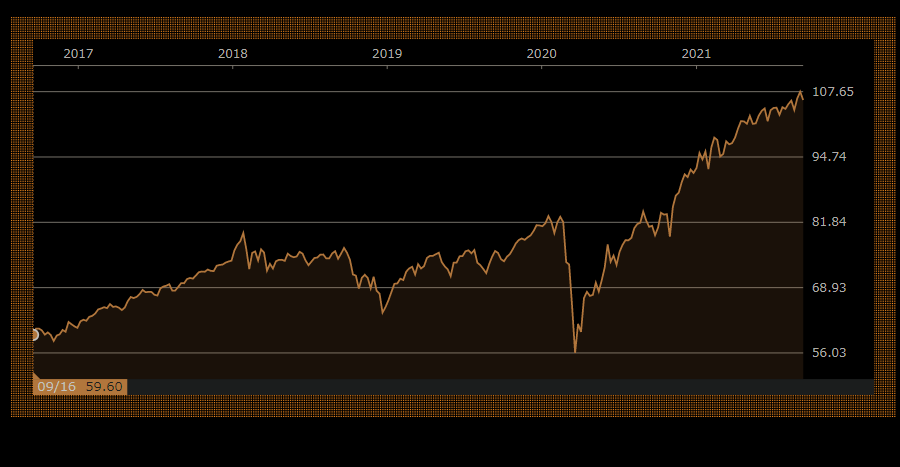

<図2:全世界株式vtの5年チャート>

図2は安定している全世界株式インデックスファンドの5年チャートです。

2020年1月に意気揚々と毎月3万円の積み立てを始めたとすると、運が悪く投資してすぐにコロナショックの暴落に巻き込まれます。

かめさん

かめさんいそえさん、いきなり資産マイナスになりました、耐えられますか?

耐えられない、激おこよ。

この局面で下落に耐えられずやめてしまうと、その後の回復に乗れず大損です。

ですが、コロナショックのような暴落の瞬間は、これまで投資経験のない方には不安や恐怖に耐えられず止めてしまうケースが多いです。

かめさん

かめさんお恥ずかしながら、私もてっぺんで掴むことはよくあります。

ここからがポイント。

積立の場合はドルコスト平均法※が活用され、暴落して価格が安くなった時は同じ毎月3万円でもたくさんの口数を買えるメリットがあります。

※ドルコスト平均法とは

1枚の単価が、

【パターンA(順調に上昇するケース)】

価格推移:100円→500円→1,000円

購入枚数:10枚、2枚、1枚と合計13枚です。

【パターンB(一度暴落したケース)】

価格推移:100円→50円→500円

購入枚数:10枚、20枚、2枚と合計32枚購入できます。

- パターンA:13枚×1,000円=13,000円

- パターンB:32枚×500=16,000円

あら不思議、価格1,000円に上昇しているパターンAより、価格が500円と半額どまりのパターンBの方が儲けは大きいのです。

積立NISAも投資です、どんなに優良な商品に投資してても一時マイナスになることはあります、元本保証はないと知識をつけておくだけでもリスク許容度は上がるでしょう。

過去の実績から歴史的に経済は成長すると捉え、価格が下がってもいずれは上がり、将来の利益は安泰と心構えておくことです。

かめさん

かめさん逆に歴史という実績データがあっても、自分自身が信じられない投資はやめたほうがいいでしょう。

失敗例2:投資はギャンブル、一攫千金を夢見ている

積立NISAに投資して短期で資産が3倍、10倍になると希望を持っている方はやめたほうがいいでしょう。

積立NISAで選べるのは基本的に投資信託のみで、過去の実績を見ても1年の利益は好調時でも20~30%です。

短期で10倍などの利益を狙いたいのであれば、NISAでテスラのようなグロース株を探すかFXや仮想通貨に挑戦すれば可能性はありますが、その分リスクも絶大で資産が半分、底をつくことも注意しておきましょう。

かめさん

かめさん積立NISAは長期でじっくり腰を据えて20年後に備えるもの、ギャンブル投資で一括千金狙いならやめたほうが良いでしょう。

長期でほったらかしがつまらない場合は、長期投資(コア)で積立NISA、短期(サテライト)でギャンブル投資と完全に分ける。

コア・サテライト戦略を実施していただくと後悔しないのではないかと。

(資産配分は、コア7割、サテライト3割以下)

失敗例3:浮気性であれこれ商品を変更してしまう

さばきち

さばきちおいらのように気が多いのはよくないんだ。

積立NISAを始めた当初は基本を忠実にダウに連動したインテックスに投資しており順調に利益がでてきたのですが、欲が出て他のもっと利益が出ているアクティブファンドに目移りして乗り換えました。

するとそこから下落局面となったのです。

どうなったか、みなさんのご想像どおりです。

上昇時はインデックスファンドで緩やかに、下落時はアクティブファンドで急降下、利益以上の大損失を出してしまいました。

さらに、この事例では注目すべき点が2つあります。

- 運用手数料がインデックスファンドに比べアクティブファンドは割高、同じ値動きであれば利益はインデックス投資が圧倒的に有利

- 売却した分はその時点の利益で非課税枠が確定するので、再投資した分は課税されるため、積立NISAの複利効果が激減する

あれこれ商品を変更すると、知らないところでかなり損をし後悔の投資になる可能性を秘めています。

失敗例4:実績を見ないで適当に始めた人

さばきち

さばきち周りの知り合いはみんな利益がでて大喜びしているのに、何故おいらは儲からない?

かめさん

かめさん積立NISAがいくら優良な投資方法であっても、何も考えずに将来は明るくはなりません。

日本人だからと、国内の投資信託に投資していたらどうなったでしょうか。

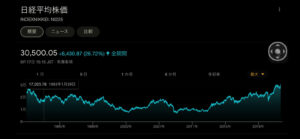

< 図3:日経平均株価:過去30年チャート>

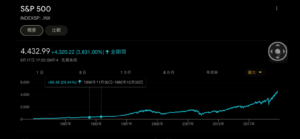

<図4:S&P500:過去30年チャート>

日経平均株価とS&P500の実績の差に驚かれましたでしょうか。

さすがに、ドルコスト平均法をとっても利益の差は明白です。

日本経済はこの先2021年以降も厳しい状況が続く見込みです、積立NISAで国内投資に託すのはやめたほうが良いでしょう。

さばきち

さばきち日本の投資信託ばかり見てたからか、くそー。

かめさん

かめさん視野を広げないと。

失敗例5:投資をする目的がない

さばきち

さばきち目的がない投資はやめたほうがいい?

かめさん

かめさんYES!後悔するよ。

積立NISAは長期にわたって継続する投資ですが、iDeCoとの違い途中解約出来るのがデメリットとなりえます。

目的がないと継続するチカラは弱くなるでしょうが、目的やゴールがあれば、淡々と積み立てることは難しくないのでは。

目的参考例

- 将来のお金を気にすることなく、今の暮らしに目を向けたい

- 老後、毎月35万円以上受け取れる、豊かな生活を送りたい

- 自身の還暦祝いに3世代でハワイ旅行に行きたい

かめさん

かめさんなにかしらで良いので、さばきちに合った目的を考えておくと、意志が弱くなり途中で解約することなくワクワクした気持ちで取り組めるよ!

さばきち

さばきちタイムバケットとかやってみるかな。

まとめ

ここまでお読み頂きありがとうございました。

今回の記事では、積立NISAはやめたほうがいい?と無精したり、不安や恐怖を抱えている人へ向けて失敗事例を5つ紹介してきました。

失敗事例5つ

- 投資してすぐに資産がマイナスになる

- 投資はギャンブル、一攫千金を夢見ている

- 浮気性であれこれ商品を変更する

- 実績を見ないで適当に始めた人

- 投資をする目的がない

成功に近づく対策

- 歴史という実績を信じ、価格変動に一喜一憂しない

- ギャンブル依存症はコア・サテライト戦略を活用する

- 浮気した時のリスクを知っておく、こと

- 好みではなく、過去の実績で投資商品を決める

- 考えると楽しくワクワクするような目的を持つ

積立NISAはやめたほうが良いでしょうか、それとも不安は解消されましたか?

かめさん

かめさんかめさんも本記事で紹介した対策を行動に移すことにより、大失敗から乗り越えることが出来ました!

投資は自己責任です、後悔しないあなたに合う資産運用を見つけていただければ幸いです。

それでは、次回の記事でお会いしましょう!